✅ Gli indici principali per l’analisi di bilancio aziendale sono: liquidità, redditività, solvibilità, rotazione e struttura patrimoniale.

Gli indici principali per l’analisi di bilancio aziendale sono strumenti utili per valutare la situazione economica, finanziaria e patrimoniale di un’impresa. Questi indici permettono di interpretare i dati di bilancio in modo sintetico e di confrontare la performance aziendale nel tempo o rispetto ai competitor. Tra gli indici più importanti troviamo quelli di liquidità, di redditività, di solidità finanziaria e di efficienza gestionale.

In questa sezione verranno approfonditi i principali indici utilizzati nell’analisi di bilancio, spiegandone la funzione, la formula di calcolo e le modalità interpretative. L’obiettivo è fornire una guida pratica per comprendere come questi indicatori possano aiutare imprenditori, analisti e manager a prendere decisioni informate e strategiche.

Indici di Liquidità

Gli indici di liquidità misurano la capacità dell’azienda di far fronte ai propri impegni a breve termine. I principali sono:

- Indice di liquidità corrente (Current Ratio): rapporto tra attività correnti e passività correnti. Formula: Attività Correnti / Passività Correnti. Un valore superiore a 1 indica in genere una buona capacità di coprire i debiti a breve.

- Indice di liquidità immediata (Quick Ratio o Acid Test): misura la liquidità senza considerare le scorte. Formula: (Attività Correnti – Scorte) / Passività Correnti. Utilizzato per analizzare la liquidità più rigorosamente.

Indici di Redditività

Questi indici valutano la capacità dell’impresa di generare profitti dalla propria attività.

- ROE (Return on Equity): redditività del capitale proprio. Formula: Utile Netto / Capitale Proprio. Indica quanto rende il capitale investito dai soci.

- ROI (Return on Investment): redditività degli investimenti totali. Formula: Risultato Operativo / Capitale Investito.

- ROS (Return on Sales): rappresenta la redditività operativa sul fatturato. Formula: Risultato Operativo / Ricavi di Vendita.

Indici di Solidità Finanziaria

Questi indici analizzano la struttura del capitale e il grado di indebitamento dell’azienda.

- Indice di indebitamento (Debt to Equity Ratio): rapporto tra debiti e capitale proprio. Formula: Debiti Totali / Patrimonio Netto. Livelli elevati possono indicare un rischio finanziario maggiore.

- Indice di autonomia finanziaria: misura la quota di patrimonio netto rispetto al totale delle passività. Formula: Patrimonio Netto / Totale Passività.

Indici di Efficienza Gestionale

Analizzano la capacità del management di gestire le attività correnti.

- Indice di rotazione delle scorte: misura quante volte le scorte vengono rinnovate in un periodo. Formula: Costi del venduto / Scorte medie.

- Periodo medio di incasso: indica il tempo medio necessario per incassare i crediti. Formula: (Crediti Clienti / Fatturato) x 365.

- Periodo medio di pagamento: mostra il tempo medio con cui l’azienda paga i fornitori. Formula: (Debiti verso fornitori / Acquisti) x 365.

Come Si Calcolano e Interpretano Gli Indici Finanziari Aziendali

Gli indici finanziari rappresentano strumenti fondamentali per analizzare la salute economica e la performance di un’azienda. Questi indicatori sintetizzano informazioni complesse provenienti dal bilancio in valori numerici facilmente interpretabili, facilitando decisioni strategiche informate.

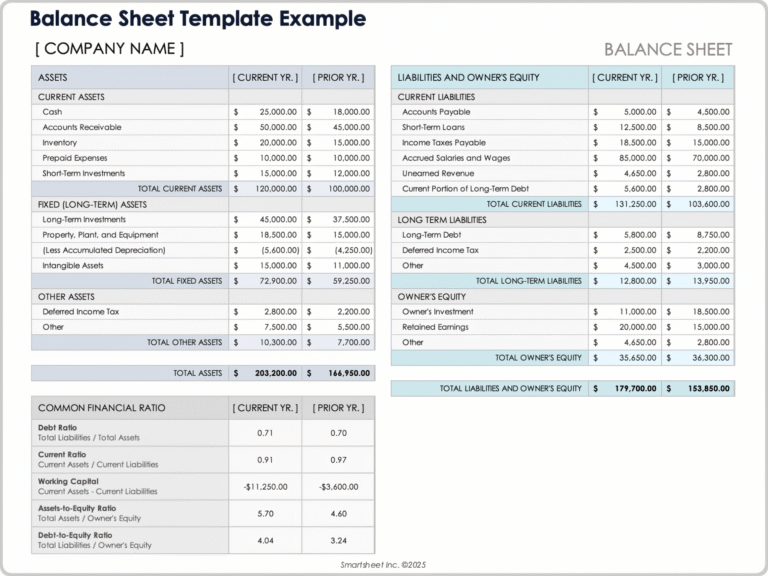

Calcolo degli Indici Finanziari

Per calcolare gli indici è necessario utilizzare dati presenti nello stato patrimoniale e nel conto economico. Ogni indice si basa su una formula precisa, che mette in relazione voci specifiche del bilancio.

- Indice di liquidità corrente = Attività correnti / Passività correnti

- Indice di redditività del patrimonio netto (ROE) = Utile netto / Patrimonio netto

- Indice di rotazione del magazzino = Costi del venduto / Scorte medie

Interpretazione degli Indici

Interpretare correttamente gli indici finanziari significa confrontarli con:

- Valori di riferimento settoriali: ogni settore industriale ha standard diversi, quindi un indice considerato positivo in un settore potrà non esserlo in un altro.

- Andamenti temporali: monitorando l’evoluzione degli indici nel tempo si possono evidenziare trend di miglioramento o peggioramento.

- Obiettivi aziendali: l’interpretazione deve sempre tener presente la strategia e il contesto in cui opera l’azienda.

Esempio pratico di interpretazione

Un indice di liquidità corrente pari a 1,5 significa che l’azienda ha 1,5 € di attività correnti per ogni euro di passività correnti, indicando una buona capacità di far fronte agli impegni a breve termine. Tuttavia, valori troppo alti possono segnalare capitale immobilizzato eccessivamente in liquidità.

Tabella riassuntiva degli indici principali

| Indice | Formula | Interpretazione | Valore Standard |

|---|---|---|---|

| Indice di liquidità corrente | Attività correnti / Passività correnti | Capacità di coprire debiti a breve termine | 1,2 – 2,0 |

| Indice di indebitamento | Totale passività / Totale attività | Grado di dipendenza da capitale esterno | < 0,6 |

| ROE (Return on Equity) | Utile netto / Patrimonio netto | Redditività del capitale investito dagli azionisti | tipicamente > 10% |

| Indice di rotazione del magazzino | Costi del venduto / Scorte medie | Velocità di rinnovo delle scorte | Variabile per settore |

Consigli pratici per un’analisi efficace

- Non focalizzarsi su un solo indice: l’interpretazione va fatta considerando un insieme di indicatori per capire la situazione globale.

- Considerare i fattori esterni: condizioni economiche generali, normative, e dinamiche di mercato influenzano i risultati.

- Fare benchmark: confrontarsi con aziende simili per valutare la posizione competitiva.

Indagine reale: analisi di bilancio in aziende italiane

Uno studio condotto da Unioncamere nel 2023 ha evidenziato come le PMI italiane con un indice di liquidità corrente superiore a 1,3 presentino una probabilità di default inferiore del 25% rispetto a quelle con valori più bassi. Inoltre, un ROE superiore al 12% è risultato correlato a una crescita media annua del fatturato del 8%.

Domande frequenti

Quali sono gli indici di liquidità più utilizzati?

Gli indici di liquidità principali sono il rapporto corrente, il quick ratio e il cash ratio, che misurano la capacità dell’azienda di far fronte ai debiti a breve termine.

Come si interpreta il rapporto di indebitamento?

Il rapporto di indebitamento indica la quota di capitale di terzi rispetto al capitale proprio; valori elevati possono segnalare un rischio finanziario maggiore.

Qual è l’importanza dell’indice di redditività?

Gli indici di redditività, come il ROE e il ROI, misurano l’efficienza dell’azienda nel generare profitti in relazione al capitale investito.

Come si calcola l’indice di rotazione del magazzino?

L’indice di rotazione del magazzino si calcola dividendo il costo del venduto per il valore medio del magazzino, indicando la velocità di vendita delle scorte.

Perché monitorare il capitale circolante netto?

Il capitale circolante netto rappresenta la liquidità operativa disponibile; un valore positivo indica una buona gestione delle risorse a breve termine.

| Indice | Formula | Significato | Valori Indicativi |

|---|---|---|---|

| Rapporto corrente | Attività correnti / Passività correnti | Misura la capacità di coprire i debiti a breve | 1.5 – 3 (ideale) |

| Quick ratio | (Attività correnti – Magazzino) / Passività correnti | Liquidità immediata escludendo le scorte | 1 – 2 (ideale) |

| Rapporto di indebitamento | Totale passività / Capitale proprio | Grado di indebitamento finanziario | 0.5 – 1 (consigliato) |

| ROE (Return on Equity) | Utile netto / Capitale proprio | Redditività del capitale proprio | Maggiore di 10% |

| Indice di rotazione magazzino | Costo del venduto / Magazzino medio | Velocità di rotazione delle scorte | Variabile per settore |

| Capitale circolante netto | Attività correnti – Passività correnti | Liquidità operativa a breve termine | Positivo preferibilmente |

Ti invitiamo a lasciare i tuoi commenti e a esplorare altri articoli sul nostro sito web per approfondire l’analisi di bilancio e altri temi di finanza aziendale.